2019年12月期 第2四半期決算のポイントをまとめています。

==========================

■決算概要

==========================

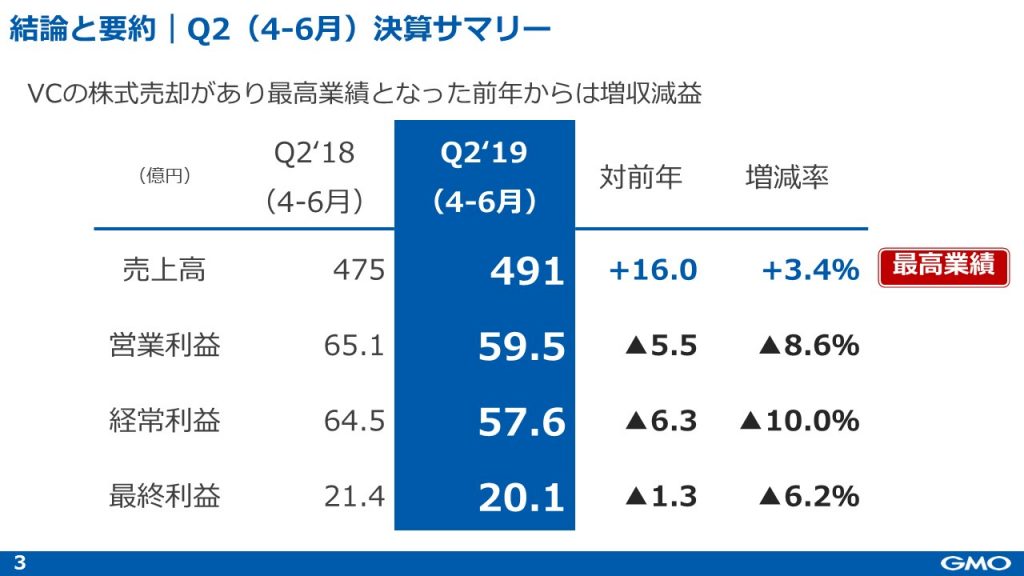

2019年第2四半期、4月から6月の決算サマリーです。

まず連結業績ですが、前年同期はVC、インキュベーション事業で株式売却があり、最高業績となりました。

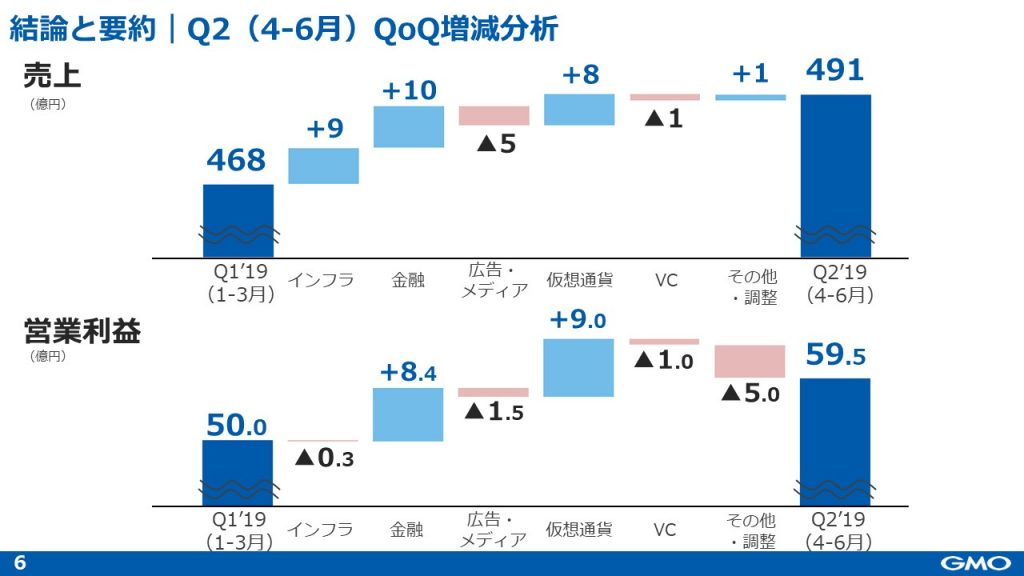

QoQの増減分析です。

連結全体では増収増益となっております。

こちらでは金融・仮想通貨事業の上振れが大きいのをご確認いただけるかと思います。

金融は年初の一時的な相場急変で落ち込んでおりましたが、復調しております。

仮想通貨事業は、マイニング事業・仮想通貨交換事業ともに黒字化しています。

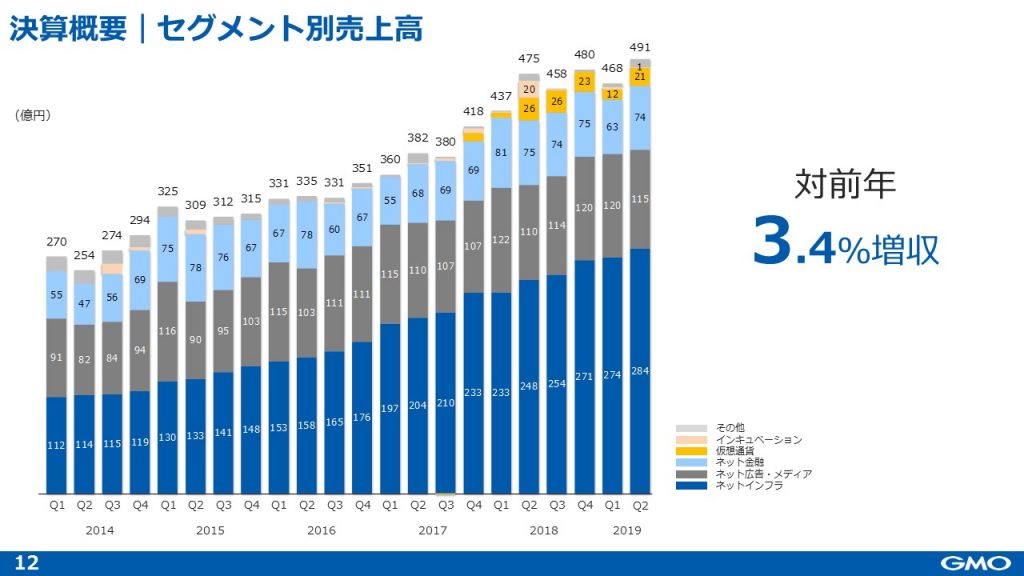

こちらはセグメント別の四半期売上高の6年間の推移です。

対前年で3.4%の増収となりました。

VCの影響、マイニングの減収などで一時的に弱く見える四半期になっています。

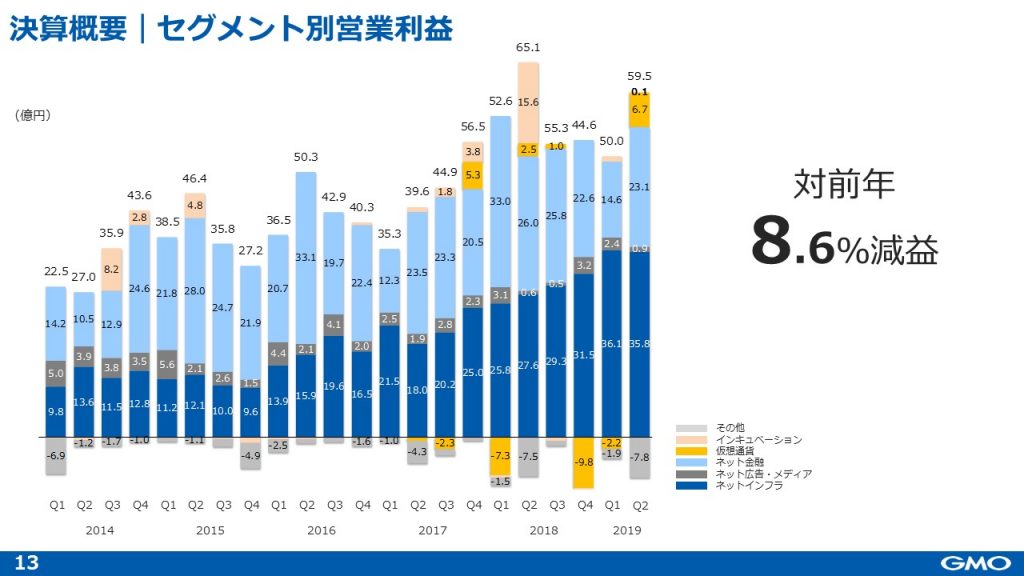

セグメント別の四半期営業利益の推移ですが、

YoY、QoQの増減については、長期でみるとインフラの利益拡大が続いていることをご確認いただけるかと思います。

==================================

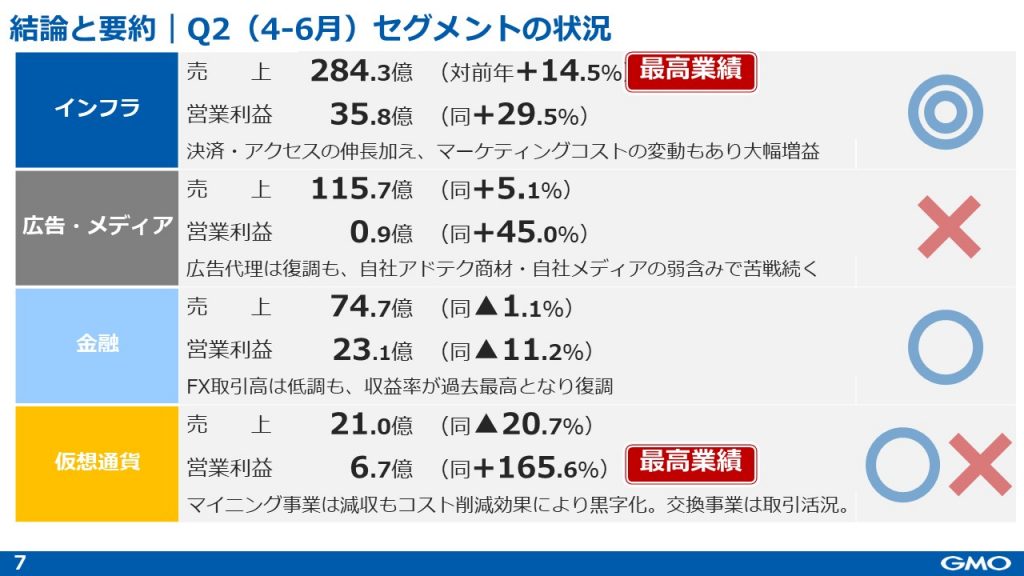

■インターネット・インフラ事業

==================================

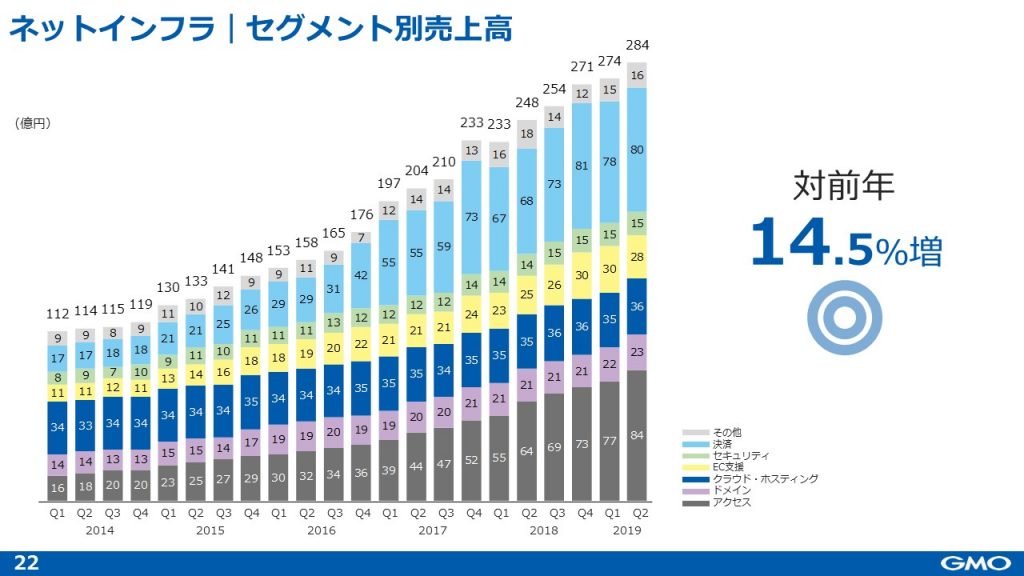

力強い成長はナンバーワンサービスの集合体ゆえに実現できております。

特に、決済・アクセスが力強い成長をしているのがおわかりになるかと思います。

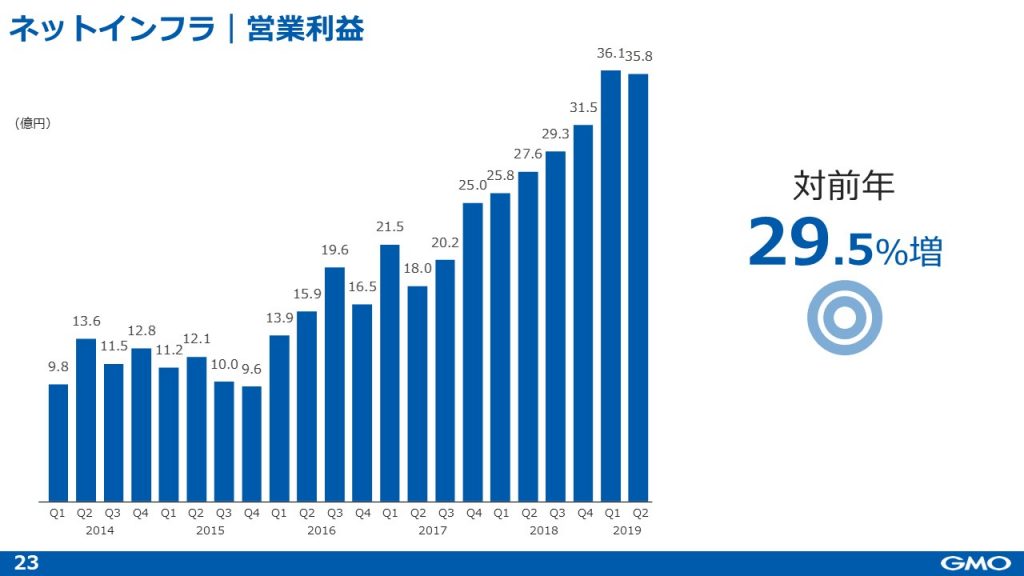

四半期営業利益の推移です。

7四半期連続の最高益とはならなかったものの、決済・アクセスの増収効果に加え、

マーケティングコストの変動もあり、29.5%増の35.8億となりました。

以上、インフラセグメントに対する自己評価は「◎」です。

====================================

■インターネット広告・メディア事業

====================================

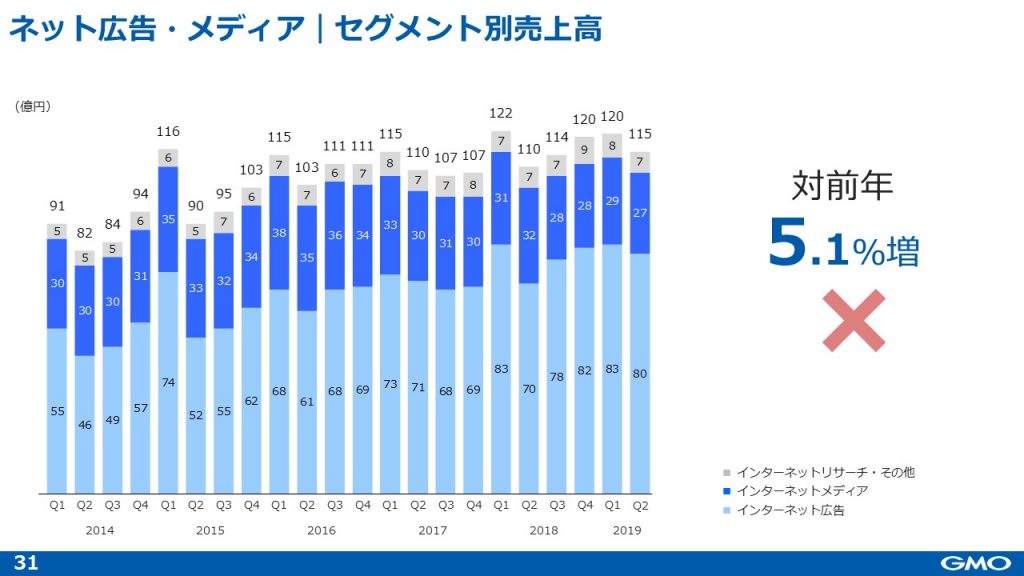

広告・メディアセグメントの四半期売上推移とその内訳です。

対前年5.1%増収となりました。

広告は14.3%増の80億。

広告代理が、既存顧客の予算拡大に加え、新規に大手顧客の獲得も進んだことから順調に推移しました。

アドテク商材は、掲載基準を厳格化したことによる広告配信量の減少の影響が底打ちし、足元は回復基調にあります。

一方、メディアは15.1%減の27億と厳しい状況が続いています。

ECメディアは堅調に推移したものの、10代女子向けのメディアが弱含みで推移したこと、

また、中小企業向けの既存商材の販売を前四半期に終了した影響によるものです。

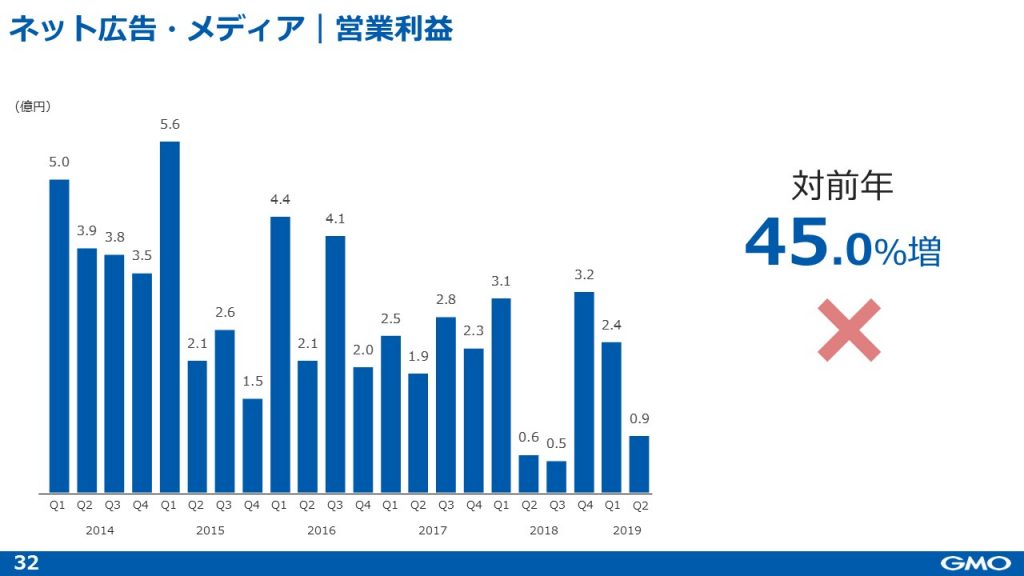

こちらは四半期営業利益の推移です。

新しい自社商材も育ってきているのですが、既存の自社商材のダウントレンドを補いきれていないという状況です。

厳しかった前年からは増益となったものの、利益水準はまだまだ低く、V字回復とは言い難い状況です。

取組内容は間違っていないと思っておりますが、結果が伴わず「△×」という自己評価です。

======================================

■インターネット金融事業

======================================

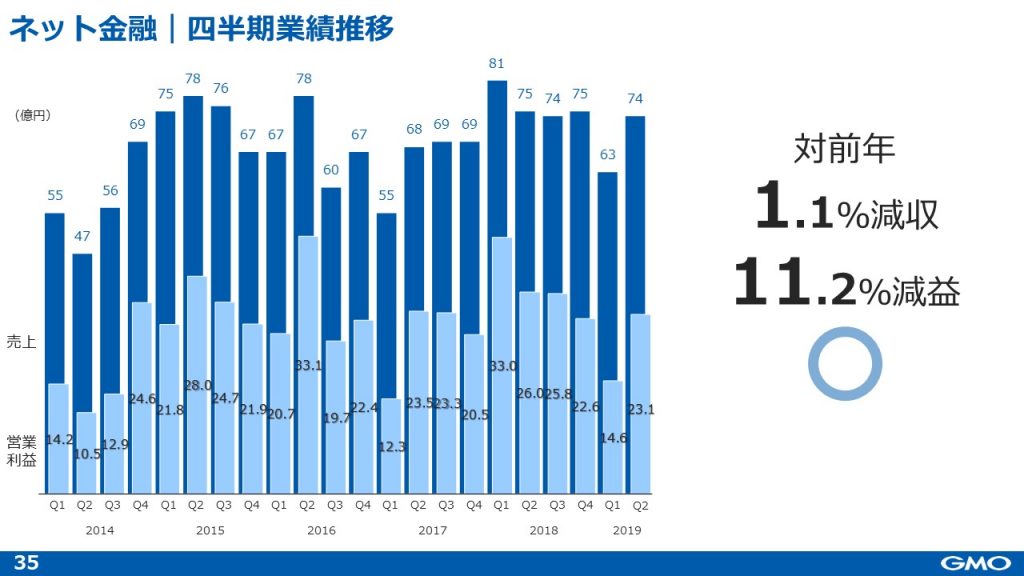

四半期業績の推移はご覧の通りです。

1Qに続き、取引高が弱含みで推移したことにより、YoYで減収減益となりましたが、

ビックデータ解析等の収益性改善施策の効果により、収益率は過去最高水準となり、QoQでは増収増益と復調傾向にあります。

マーケット環境が厳しい中、QoQで回復し一定の数字をお示しできたことから自己評価は「○」です。

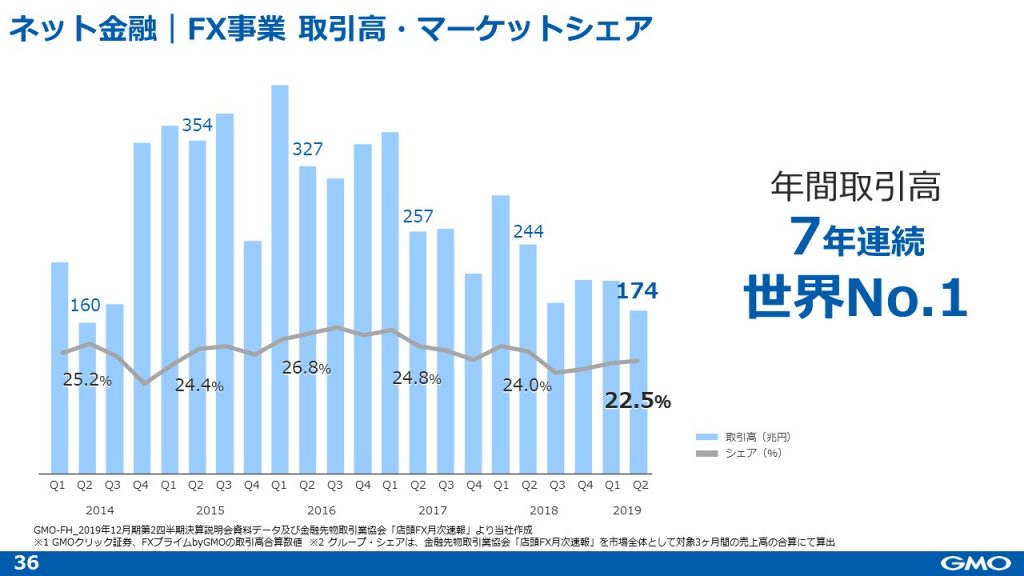

こちらはFX取引高の推移です。

ボラティリティ低下の影響を受けて取引高は低調に推移したものの、

シェアは対前四半期では0.4Pt増加の22.5%となりました。

============================

■仮想通貨事業

============================

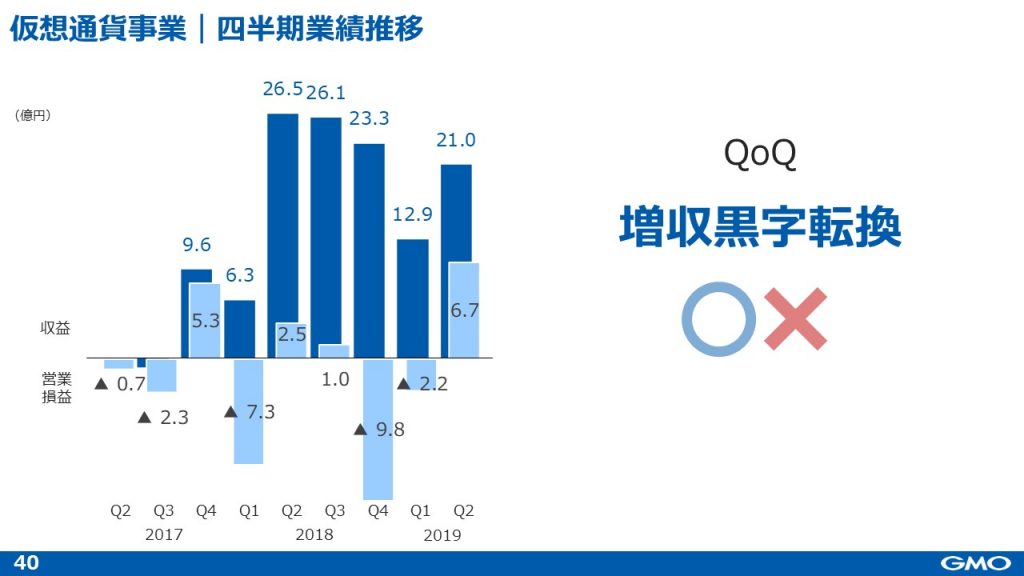

仮想通貨事業全体の四半期業績の推移はこちらのとおりです。

セグメント全体では、QoQで増収黒字転換となっております。

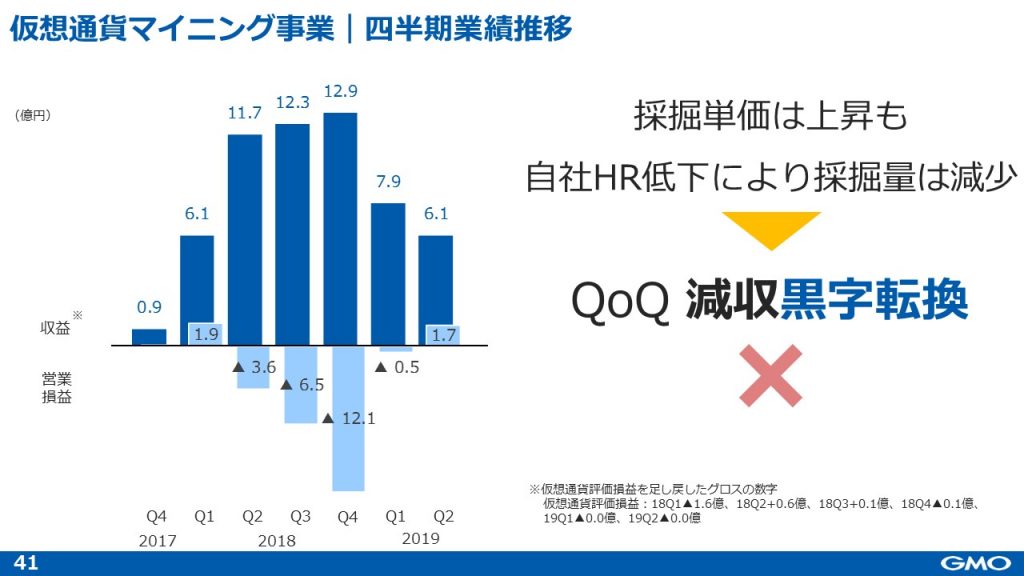

■マイニング事業

QoQで減収黒字転換となりました。

トップラインは、「単価×数量」でいくと

仮想通貨相場の上昇により、単価はあがったものの

マイニングセンターの移設計画の遅れによる自社ハッシュレートの低下があり、採掘量は減少しました。

一方、コストは減少しました。

これは変動費である電力代がハッシュレートの低下に伴い減少したこと、

前年度の減損損失計上により固定費である減価償却負担がなくなったことによるものです。

以上、黒字化はしたものの、移設計画の遅れによる機会損失は痛く、自己評価は「×」です

■交換事業

QoQでは、仮想通貨市場が活況を取り戻したことから取引高が増加し、増収黒字転換となり、自己評価も「○」です。

==========================

■海外事業

==========================

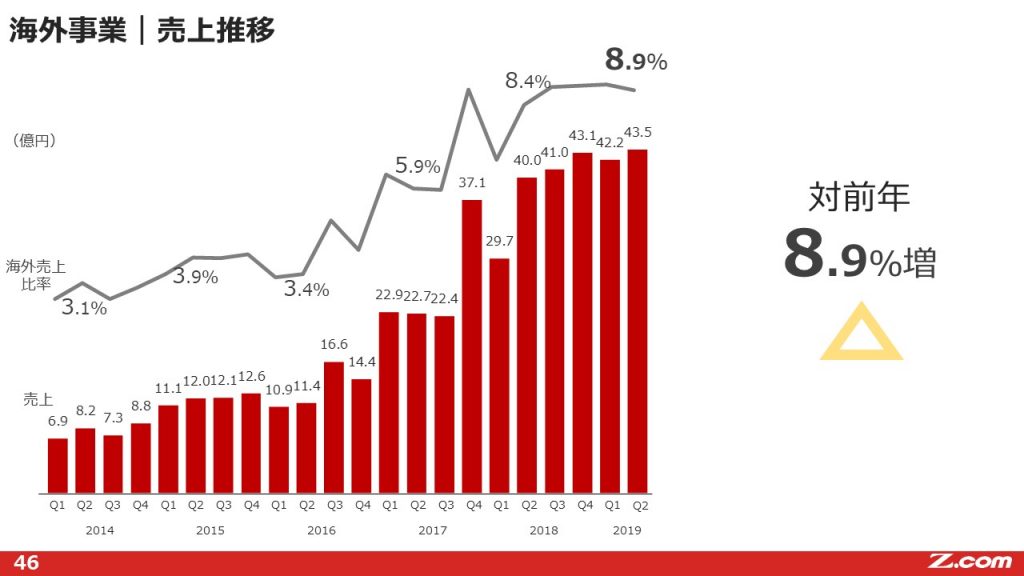

当社グループは世界22カ国 68拠点に展開し、海外のパートナー数は1,430人となりました。

海外売上は、東南アジアを中心としたZ.comブランドで展開しているインフラ事業、金融事業、マイニング事業で構成されています。

また、海外リサーチ事業を今期Q1からかのぼって加えております。

主にインフラの伸長により、対前年8.9%増の43億、海外売上比率は8.9%となっています。

新規投資中の、事業としては単月黒字化したものの、売上比率50%に向けてはまだほど遠い状況なので、評価は「△」です。

==========================

■ネット銀行

==========================

当社の金融・決済領域の取組の状況はご覧のとおりです。

仮想通貨事業としてはマイニング・交換事業を展開しております。

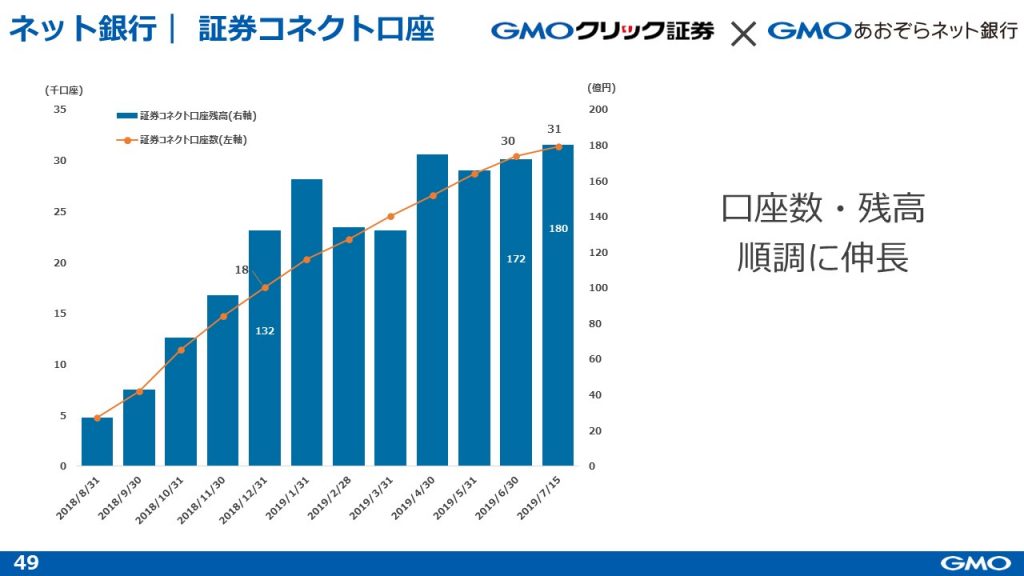

GMOクリック証券との証券コネクト口座は同時開設を推進し、口座数、残高共に順調に積みあがっています。

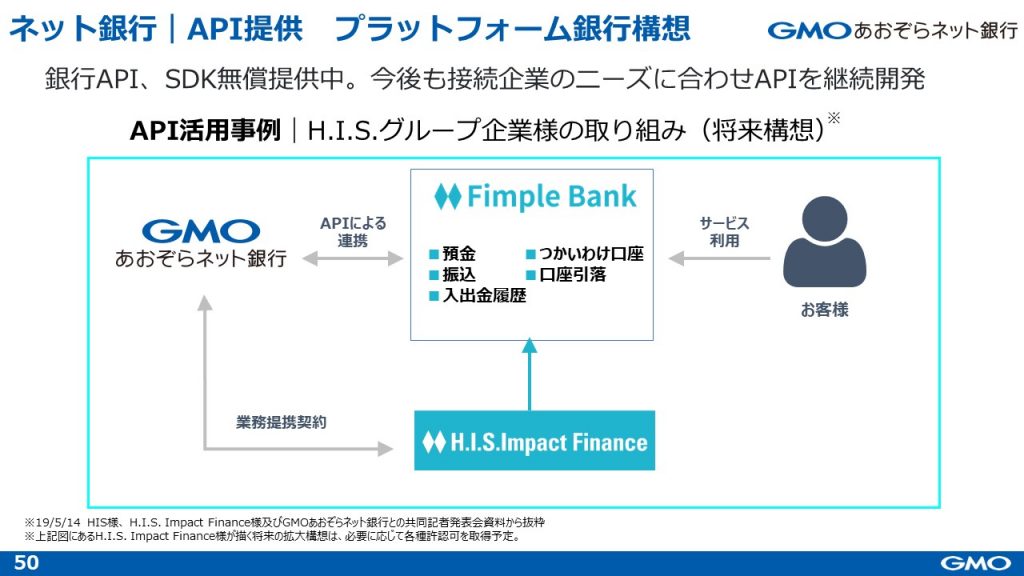

GMOあおぞらネット銀行は、「プラットフォーム銀行」を目指し、積極的にAPIの公開、接続先の拡充をはかっています。

新たに公開した更新系APIを活用したサービスとして、H.I.S.グループのHISインパクトファイナンス様が展開する、

売掛金などを保証する企業間決済サービスと、銀行機能を連携し、新たな金融サービスを拡充してまいります。

このように、GMOあおぞらネット銀行は「ホワイトラベル銀行」として、接続先企業のニーズに応じた金融インフラのAPIを提供することにより、新たな顧客基盤の開拓につなげてまいります。

==========================

■総括

==========================

今期業績は前年度とほぼ横ばいでした。

前年のVC売却を除くと賞味では増益していますが、マイニング事業の再構築の遅れなど機会損失もあり、社内的には厳しい評価をしております。

引き続き、お客様に喜んでいただけるNo1サービスと、自社開発の強み、グループシナジーによる付加価値を追求し、更なる成長につなげてまいります。

すべての人にインターネット

◇過去の決算サマリーはこちら

◇決算説明会・決算短信一覧